24小时咨询服务:400-059-6665

24小时咨询服务:400-059-6665

24小时咨询服务:400-059-6665

24小时咨询服务:400-059-6665

自2022年7月1日起《中华人民共和国印花税法》开始实施。新税法与原《中华人民共和国印花税暂行条例》相比,纳税人需要重点关注哪些方面?一起来了解吧!

01. 税目有哪些变化?

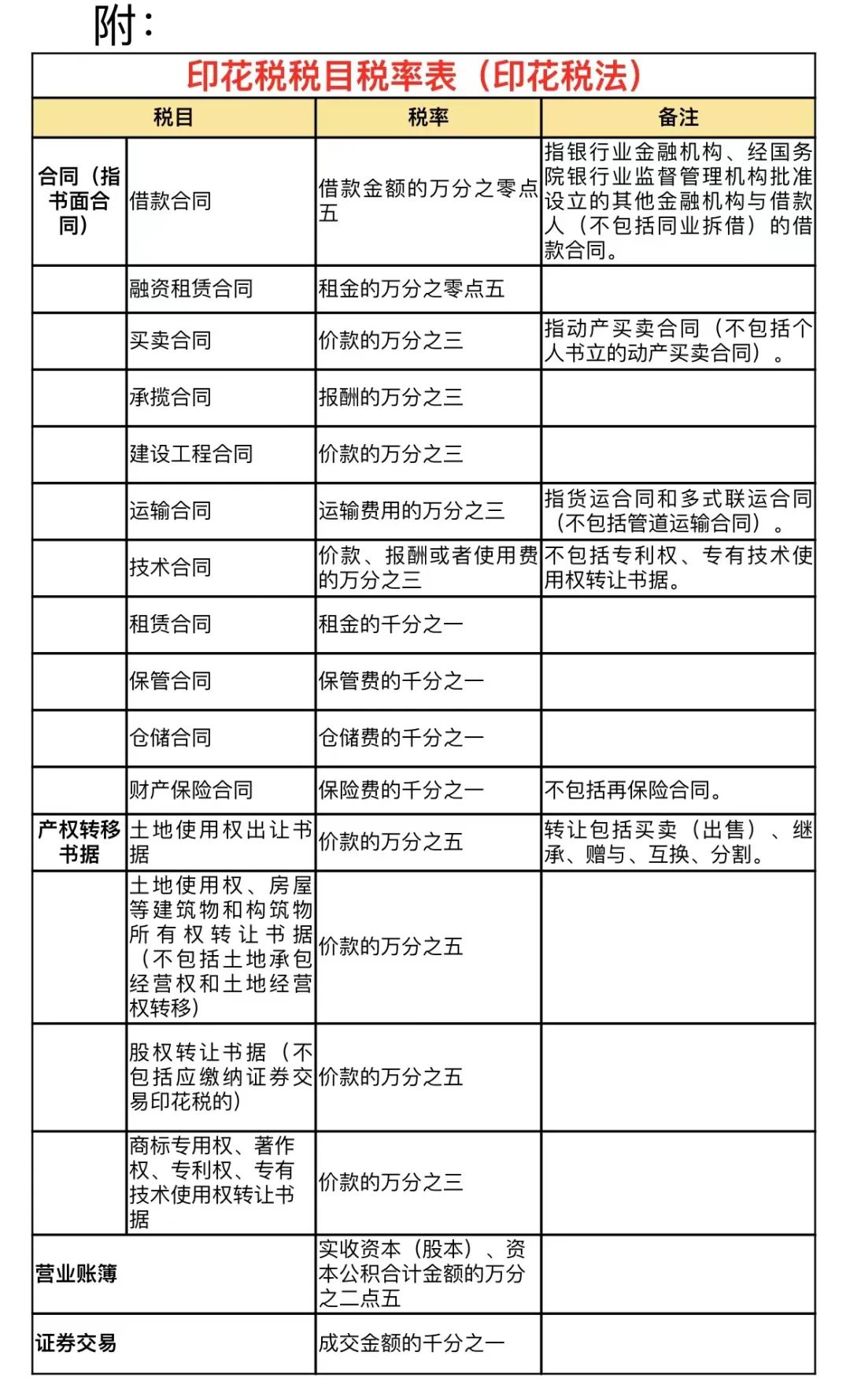

《印花税法》中共有合同(指书面合同)、产权转移书据、营业账簿、证券交易四大类税目,17个明细税目。《印花税法》较原《印花税暂行条例》删除了后者中列举的“权利、许可证照”税目及“经财政部确定征税的其他凭证”。

02. 税率有哪些变化?

1. 原加工承揽合同更名为承揽合同,税率从万分之五降低为万分之三。

2. 原建设工程勘察设计合同、建筑安装工程承包合同调整为建设工程合同,税率为万分之三。

3. 原货物运输合同更名为运输合同,税率从万分之五降低为万分之三。

4. 原《印花税暂行条例》产权转移书据税目下面没有再细分,《印花税法》对此税目进行了细化,产权转移书据中的商标专用权、著作权、专利权、专有技术使用权转让书据,税率从万分之五降低为万分之三;

5. 营业账簿,仅对“实收资本(股本)、资本公积合计金额”合计征税,税率从万分之五降低为万分之二点五。原《印花税暂行条例》中按万分之五征税的税目,在《印花税法》中进行了全部或部分税率下调。目前仅产权转移书据中的“土地使用权出让书据”“土地使用权、房屋等建筑物和构筑物所有权转让书据(不包括土地承包经营权和土地经营权转移)”“股权转移书据(不包括应缴纳证券交易印花税的)”需要按万分之五缴税。

03纳税期限及地点如何规定?

纳税期限:

1. 按季、按年计征:纳税人应当自季度、年度终了之日起十五日内申报缴纳税款。

2. 按次计征:纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。

3. 证券交易印花税按周解缴:证券交易印花税扣缴义务人应当自每周终了之日起五日内申报解缴税款以及银行结算的利息。

纳税地点:

1. 纳税人为单位:应当向其机构所在地的主管税务机关申报缴纳印花税。

2. 纳税人为个人:应当向应税凭证书立地或者纳税人居住地的主管税务机关申报缴纳印花税。

3. 不动产产权发生转移:纳税人应当向不动产所在地的主管税务机关申报缴纳印花税。

04. 计税依据如何规定?

1. 计税依据不包括列明的增值税税款。

2. 应税合同、产权转移书据未列明金额的,计税依据按照实际结算的金额确定。计税依据按照前面规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

3. 同一应税凭证载有两个以上税目事项并分别列明金额的,按照各自适用的税目税率分别计算应纳税额;未分别列明金额的,从高适用税率。

05. 应纳税额尾数有何变化?

《印花税法》删除了原《印花税暂行条例》第三条规定:“应纳税额不足一角的、免纳印花税。应纳税额在一角以上的,其税额尾数不满五分的不计,满五分的按一角计算缴纳。”直接按照实际计算税额纳税。

06. 境外单位或个人如何缴纳印花税?

《印花税法》较原《印花税暂行条例》增加了印花税扣缴义务人的规定,《印花税法》第十四条规定:“纳税人为境外单位或者个人,在境内有代理人的,以其境内代理人为扣缴义务人;在境内没有代理人的,由纳税人自行申报缴纳印花税,具体办法由国务院税务主管部门规定。”

07. 印花税税目税率表